丁一凡 | 当前发达国家刺激经济回升的手段几乎穷尽

2020年7月20日2019年,在发达国家集团内,除了美国有2.3%的经济增长外,日本与欧洲国家的经济增长都表现乏力。欧洲经济的“发动机”德国从2019年第二季度起增长率也下降到1%以下。美国政府原来对经济增长的预期是3%,结果贸易战使美国经济的实际增长只有2.3%。2020年,受到新冠肺炎疫情影响,世界经济还将面临严重衰退。

丁一凡:全球化智库(CCG)特邀高级研究员,国务院发展研究中心世界发展研究所原副所长、研究员。

近日,国务院发展研究中心世界发展研究所丁一凡研究员在《国家治理》周刊撰文,认为随着世界经济低增长,发达国家低利率或负利率可能成为常态。我国应未雨绸缪,积极应对世界经济低增长、低利率的挑战。

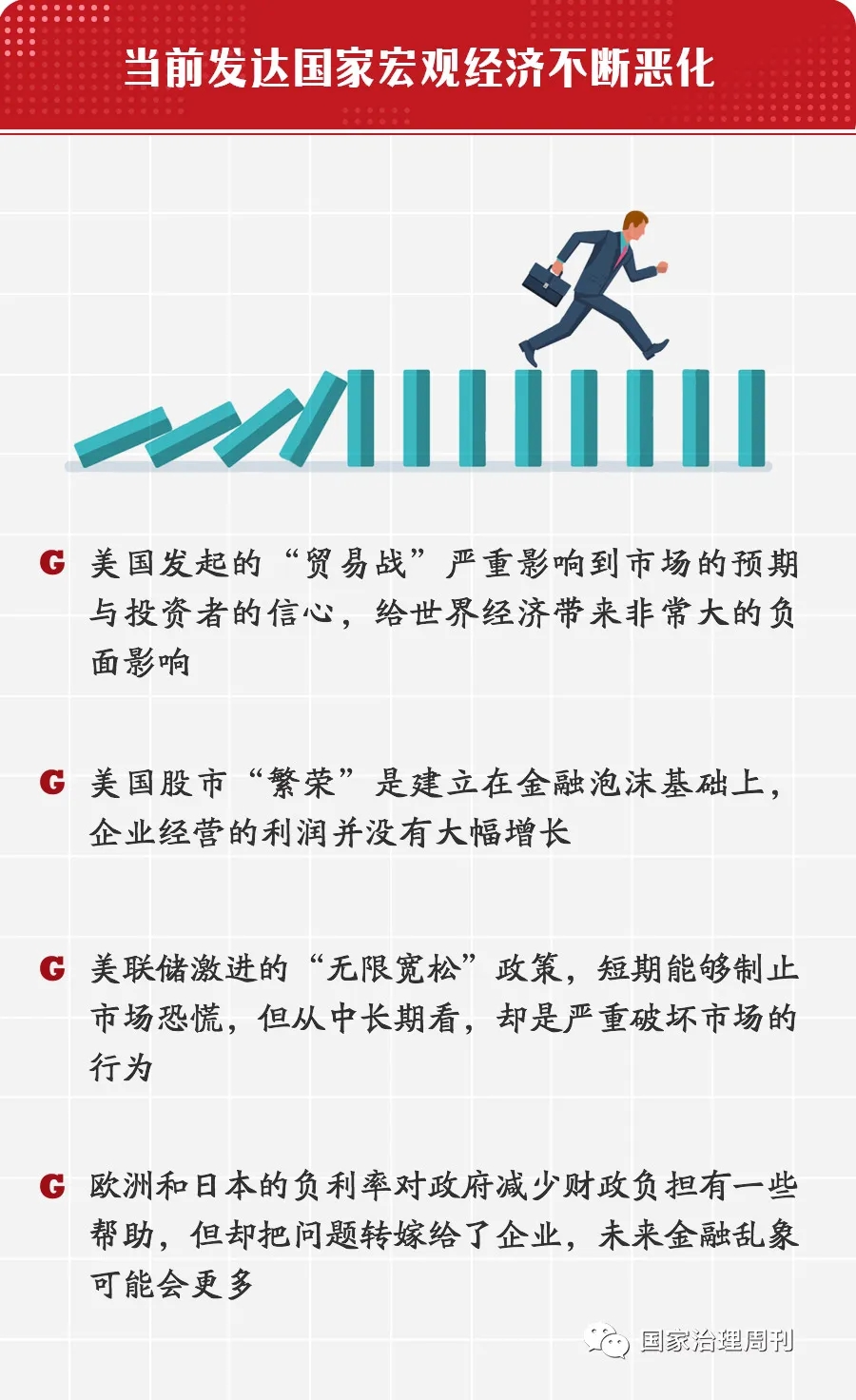

美国经济从表面上看有不错的增长,但背后却是金融泡沫的腾起。特朗普政府上台后,给企业减税,也对美国企业在海外的收益做了一次“大赦”,即只要交一笔不太高的税,从海外汇回的利润就合法了,而且不需要以后每年都交。这些措施使美国企业手中的现金流大增。但随后特朗普政府发起的贸易战使这些美国跨国公司不知如何投资,因为在全球生产链中,美国只是一小部分,如果从海外进口零部件需要加征很高的关税,这些生产链就构建不起来。于是,美国企业便拿这些现金进入股市投资,主要是回购自己公司的股票。

企业回购自己的股票推高了股票价格,这反过来影响到股市的行情,促使更多的机构与个人参与股市投资,让股市更加“繁荣”。企业回购自己股票的好处是,美国企业高管的报酬与公司股票的价格成正比,股票价格越高,他们分的奖金就越多。2018年以来,纽约股市上80%的活动是企业回购股票,这使股市繁荣的景象逐渐变为一个巨大的金融泡沫。由于美联储长期维持低利率,美国债市上的利息也奇低。许多企业在债市上发债,低息融资后再去“炒”自己的股票,形成了所谓“良性循环”。

但是,这一切都是建立在金融泡沫基础上,企业经营的利润没有大幅增长。许多企业、包括制造业企业的金融收益远超过它们的经营利润收益。这不由得让人想起2001年美国科技股泡沫破灭前的股市表现。当时,像“安然”公司那样的大能源企业,主要收入也靠在金融市场上的赢利。

发达国家经济增长动力不足,而它们刺激经济回升的手段却基本用尽。从货币政策角度来看,欧洲与日本已经在实行名义的负利率。当新冠肺炎疫情引起了美国股市的恐慌后,美联储迅速把利率降到了零,还采用了更加激进的“无限宽松”买入债券政策,给市场提供“无限的流动性”。这种决定完全颠覆了人们对市场经济的认识,因为此时市场机制完全失灵,一切都由央行来决定了。这么大程度的保障,美联储的确给市场打了一针“强心剂”,但却制造出一个巨大的“道德风险”。

失去了市场作为奖惩机制,企业可以对自己发行的债务不再负责任,反正最后会有美联储全部负责收购。从短期来说,美联储的这种决断能够制止市场恐慌;但从中长期来看,它是严重破坏市场的行为。

尽管特朗普总统几次要求美联储也实行负利率,但美联储并未采取这种措施。尽管欧洲央行和日本央行都实行了负利率,但这些政策只对这些国家的主权债务展期有一定帮助,它未来制造出来的麻烦可能会更多。

比如,在日本和欧洲,负利率对刺激投资和消费并没有产生太大作用。相反,负利率会让那些国库券的大户养老基金等社会福利基金陷入困境,因为它们本是国债市场上的大买家,而央行的负利率造成国债的利息奇低,它们也没有什么投资收益了。本来,金融市场上有各种各样的投资机构,有的机构需要投资收益不太高但很稳定的长期债券。但随着负利率成为常态,各种金融机构都不得不去冒更大的风险,金融乱象未来可能会更多而不是减少。

特别是,负利率对政府减少财政负担有一些帮助,但却把问题都转嫁给了企业。比如,金融企业持有许多金融资产,有收益率高但风险也高的债券和股票,也有非常安全但收益率不高的债券特别是国债。当国债利率为负时,企业为了分担风险,也只得继续持有。但是,企业持有国债、而国债利率为负,那就意味着企业要倒付国家利息,也就是要交政府另一笔税。

商业银行的负担更重,因为它们必须把一部分资金存放在中央银行,即存款准备金。提高或降低商业银行的存款准备金,是中央银行控制市场流动性的另一种手段。一般情况下,商业银行放在央行的储备金是有利息收入的,所以商业银行也不着急。但当央行实行负利率时,商业银行放在央行的准备金就等于成了“人质”,商业银行必须为它们支付利息,也就等于向央行交税。

按理说,当经济衰退,形势不好时,企业是市场上的直接受害者,国家理应给企业提供更多的帮助。但是,在负利率情况下,企业却要承担更多的成本,为国家做更多的牺牲。

从最近一些新技术的发展经验中,我们就可以看出技术出现到作用于经济的发展路径。比如,4G技术在21世纪初就已经有了研发成果,随后发达国家开始逐步推行,直到2010年左右才开始推广。中国政府在2012年才决定全面铺开4G网络,2014年全面铺开,逐渐加强,全面网络建设才进入正轨。支付宝是2004年建立的,但在3G条件下,发展很慢。到4G普及后,才如雨后春笋般发展起来。同理,5G虽然已经可以商用,但还需要全面网络的建设,需要配套的各种应用,才可能对经济增长产生重大的推动作用。而这些都需要时间。

再比如,人工智能是从20世纪70年代就开始发展的技术,但很长时间内进展不大。直到电子工业技术的发展,信息传输技术的大发展,才让人工智能技术有了长足的进步。现在,人工智能技术已经应用于大部分工业制造生产了,但要继续开发出新的应用领域,还需要更多的时间。

由于短期内看不到真正的颠覆性技术能对全球经济产生巨大的影响,因此不会出现20世纪90年代及21世纪第一个十年由“互联网”带动的各种技术的喷发及快速的经济增长。虽然各国都在强调技术创新,但要把这些新技术应用到生产部门,还需要大量的“基础设施”投资,找到具体的应用场景,等等。这些都需要一定的时间。

互联网技术从出现到大规模应用,大概也用了三四十年的时间,其间还有电子技术的突破性发展、计算机产业的大发展及通信领域技术的不断突破。没有新技术大量用于生产,也就不能产生巨大的规模效益,既没有带动大量投资,也没有大大促进劳动生产率的提高。所以,未来一段时间,中国及另外一些新兴经济体的增长仍然会快于发达经济体,而且它们主要还是依靠传统的经济增长因素。比如,中国仍有很大的城镇化发展余地,制造业升级还会带来不少的红利,等等。

前两年还被西方舆论拿来与中国经济相比的印度在2019年也遇到了巨大的困难,经济增长大幅下滑,从7%以上的增长率下跌到保5%都很困难。而且,印度的资本市场对短期资本流动依赖很大,而经济增长出问题马上会导致资本市场的波动。国际投资公司、特别是那些对冲基金都在琢磨印度会不会出现债务危机。有迹象表明,外国资本正在开始撤离印度,这会使印度的经济增长雪上加霜。

印度与其他的新兴经济体与中国有许多经济合作关系,我们与金砖国家的其他成员国一起创建了金砖国家新开发银行并建立了相应的外汇紧急救援机制。如果未来印度出现金融危机,金砖国家创建的机制能否帮助它渡过难关?这将是考验金砖国家合作机制的试金石。

相对而言,中国的经济增长在新兴经济体中算是最好的,尽管我们面临的经济下行压力也很大。麦肯锡公司全球研究院2019年底的报告表明,世界经济对中国的依赖在扩大;但中国对世界经济的依赖在减少。这表明,中国经济的韧性十足,未来抵御外部冲击的能力还很强。

但在世界舞台上,中国经济越一枝独秀,遇到的国际贸易摩擦会越大。这些贸易摩擦现在主要集中在中美之间,但欧洲与中国的贸易摩擦其实也箭在弦上,未来中国与其他新兴经济体的贸易摩擦也可能上升。如何理性地应对这些摩擦,似乎成为未来几年中国经济一定要遇到的一道难关。

而且,由于有些地方因为环境保护而让农民拆掉一些养猪、养鸡的设备,结果“非洲猪瘟”一来,弄得猪肉严重短缺,猪肉价格暴涨,导致核心通胀率上升。本来,生产过剩已经造成经理人采购指数下行,核心通胀指数在正常情况下也应该跟着下行,但就因为猪肉短缺却造成核心通胀率上扬,使我们的货币政策左右为难。我们需要总结前一阵子的政策执行情况,适时地调整政策执行情况,以稳定我们的经济增长。

但是,中国的发展还有许多余地。比如,城镇化发展还有空间,需要改革土地政策与货币政策,让城镇化发展这种内部需求增长替代外部需求的下降。另外,我们的技术升级还有空间,贸易摩擦刺激了中国企业的研发与技术投资热情,这些方面的投资与生产也会成为中国经济增长的重要来源。相比其他国家,中国的财政与货币政策还有一定空间,可以利用公共投资来促进经济增长,等等。

中国需要更好地利用“一带一路”倡议,集中精力搞好几个节点上的项目,使中国的出口市场多样化,逐步减少对发达经济体出口的依赖。中国企业的对外投资成为其他国家经济增长的重要来源,我们可以争取更多地用人民币替代美元等“硬通货”来投资新兴经济体及发展中国家,这样既可以帮助这些国家规避未来“硬通货”不足的汇率危机,也可以促进人民币的国际化。更多地用人民币投资也可能部分地对冲美国对我们使用的“长臂管辖”等措施。

我们应该加快5G通信的基础设施建设,利用中国企业在通信技术上的优势,打造更好、效率更高、更便捷的生活方式。中国过去在国际舞台上的话语权弱,是因为我们的发展落后于发达国家。发达国家可以利用自己的发展优势来增强对中国及其他发展中国家的影响力,并把自己的发达程度与制度优势相提并论,诱导其他发展中国家按它们的愿意行事。我们应该充分利用自媒体等媒介避开发达国家的舆论壁垒,利用我们的发展优势影响发达国家的青年人,进而提高中国在国际舞台上的话语权。

文章选自国家治理周刊,2020年7月15日